中国城市竞争力第17次报告:住房与经济社会发展息息相关

来源:经济日报 作者:姜雪梅 编辑:张焕勤 2019-06-24 09:37:47

在中国城市化进程中,房地产不断发展壮大,2000年以来房地产开发投资占全社会固定资产投资比重一直在15%以上。《中国城市竞争力第17次报告(主题报告)》显示,2018年房地产对宏观经济增长的正向拉动效应出现拐点。房地产市场存在价格泡沫风险和结构性风险,虽然近年来房地产去库存效果显著,但最近出现了反弹苗头。房地产金融风险正在快速积累,但总体可控。房价对企业流动性风险存在双重影响,部分省份存在较大的企业流动性风险。

一、住房发展与稳增长存在倒U关系

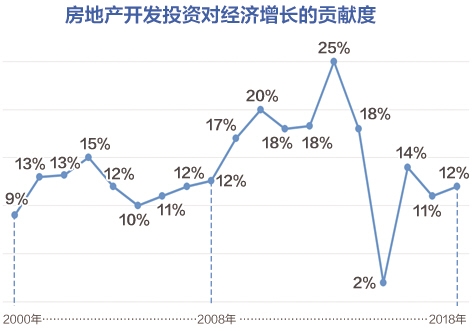

在中国城市化进程中,房地产不断发展壮大,2000年以来房地产开发投资占全社会固定资产投资比重一直在15%以上。从对经济增长的贡献度来看,结果显示,2000年至2013年期间房地产开发投资对经济增长的贡献度尽管存在波动,但多年来基本维持在10%以上,那么我们是否可以据此得出房地产对中国经济增长的贡献仍很重要这一结论呢?我们认为这可能掩盖了房地产对经济增长的真实贡献,特别是没有考虑房地产对其他行业的负向影响,从而导致高估房地产对经济增长的贡献度。

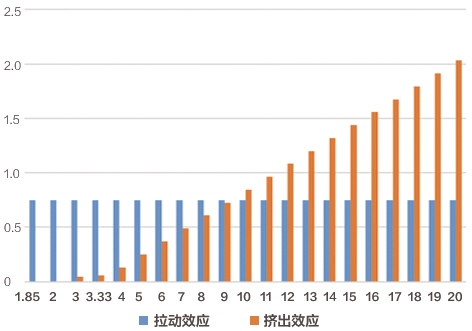

房地产对经济增长的影响存在倒U关系。房地产对经济增长存在正向的拉动效应与负向的挤出效应。当房价水平较低时,房地产对经济增长的正向拉动效应超过负向挤出效应,此时房地产的发展有利于经济增长;当房价水平过高时,房地产对经济增长的负向挤出效应将超过正向拉动效应,此时房地产的发展将不利于经济增长。因此,有必要全面考察房地产在经济增长中所扮演的角色。

2018年房地产对宏观经济增长的正向拉动效应出现拐点。本报告基于2010年至2016年中国家庭追踪调查数据与2003年至2015年中国285座城市数据,综合利用计量回归等方法测算了房地产对经济增长的正向拉动效应与负向挤出效应。研究发现,房地产对经济增长负向效应超过正向效应的临界房价收入比为9。测算结果显示,随着房价收入比的提高,房地产对经济增长的正向拉动效应不断变小、负向挤出效应不断增大,拐点处的房价收入比为9左右。也就是说,当房价收入比超过9以后,房地产对经济增长的影响将得不偿失。

2018年中国城市房价正处于正向效应超过负向效应的拐点水平上。按照2018年中国商品房平均销售价格来计算,2018年中国房价收入比为9.3,刚超过拐点9,这意味着如果未来中国城市房价继续上涨,房地产对经济增长的负向效应将超过正向效应。从不同城市来看,北京、上海、广州与深圳等一线城市与厦门、福州、杭州、珠海、天津等大部分二线城市房价收入比都已经超过9这一临界点,上述城市房地产对经济增长的负向效应已经超过正向效应。对于房价收入比过高的城市,在保持房地产市场平稳健康发展的同时,应切实提高居民可支配收入,让收入跑赢房价,将房价收入比保持在合理区间内。

(执笔:曹清峰 马洪福)

二、住房发展与调结构存在倒U关系

近年来,中国经济房地产化日益明显。一方面,社会资金和银行贷款中相当一部分流入了房地产行业,根据央行2019年发布的《2018年金融机构贷款投向统计报告》显示,2018年末,人民币房地产贷款余额38.7万亿元,同比增长20%,全年增加6.45万亿元,占同期各项贷款增量的39.9%,房地产开发贷款余额10.19万亿元,同比增长22.6%,增速比上年末高5.5个百分点。另一方面,2018年以来,制造业企业面对国内外严峻的经济形势、房地产的高回报以及制造业发展的不确定性,投资房地产成为重要的选择。

房地产与产业结构存在着倒U关系。这种影响的后果显而易见,首先,企业最终会在生产性投资与非生产性投资之间权衡,并将更多资源投入到房地产投资性资产中,抽空生产性投资和创新性投资,形成配置效应。同时,低效率的实体生产者将会因为无法负担提升的要素成本,逐渐增加房地产投资比重,最终退出实体经济生产,剩下效率较高生产者留在实体经济内,形成筛选效应。

本报告选择使用2004年至2016年间全国城市房价和房价增长速度(分总体房价和住宅市场房价)衡量房地产发展的影响,对应年份中不同地区间以专利转让数为代表的创新要素、进入退出企业的全要素生产率、上市公司的多元化经营水平等。通过运用多种计量方法分析发现,随着房价上升,产业存在三种发展方向,迁移、多元化和升级,三条产业升级的路径作用不同,造成总体房价与产业结构的倒U关系。

实证结果发现,在微观层面上,在房价增速较高的城市,进入企业和留存企业的生产率都会更高,说明确实存在筛选效应,即“房价挤出生产”,同时,房价对于上述公司企业的生产率和多元化呈现非线性影响,即倒U型曲线关系,房价对企业生产效率和综合发展存在拐点。

以全要素生产率为例,通过考察各城市近五年来平均商品房住宅房价所达到的水平,发现大部分城市的房价增速已突破拐点,很可能导致当地企业的全要素生产率下降。因此,未来的房地产政策应在稳定房价的基础上,有选择地引导制造业产业优化和升级。

由此不难预估下一步针对产业结构的房地产政策。首先,在产业转移方面,应根据产业特征,合理布局产业分布。其次,在产业多元化方面,应尽力打造专业化产业集群。最后,应打造城市间产业升级相关要素的流通机制,让专利、人才、创新企业能够自由流转于不同城市之间。经过推进上述政策,有望将房价纳入市场调节要素流动的大格局中,通过房价促进地区间企业分工,实现合理多元化,并最终推动企业创新发展。

(执笔:李启航)

三、住房发展对防风险具有双重作用

房地产所涉及的风险主要包括房地产市场自身风险、房地产相关的金融风险以及房地产相关的地方政府财政风险。

(一)房地产市场存在价格泡沫风险和结构性风险,虽然近年来房地产去库存效果显著,但最近出现了反弹苗头

第一,从房价收入比角度来看,中国主要城市的房价收入比远超主要国际城市水平,出现房价泡沫迹象。在全球房价收入比排名前十位的城市中,中国城市占据8席,在房价收入比排名前二十位的城市中,中国城市占据16席,在房价收入比排名前四十位的城市中,中国城市总共占据20席。其中,北京、深圳、上海的房价收入比位居国内外主要城市前三位。

第二,从库存去化周期的角度来看,过高的库存去化周期问题已经得到明显缓解,但有再次反弹的风险。从2011年开始,中国房地产市场的库存去化周期不断上升,房地产库存去化周期由2011年的9.28个月上升到2015年的20.96个月。之后,伴随着去库存政策的落地,中国房地产市场库存去化周期开始趋于下降,由最高点的20.96个月快速下降到2017年的11.58个月,基本恢复到合理水平,但2018年的库存去化周期又有所上升。

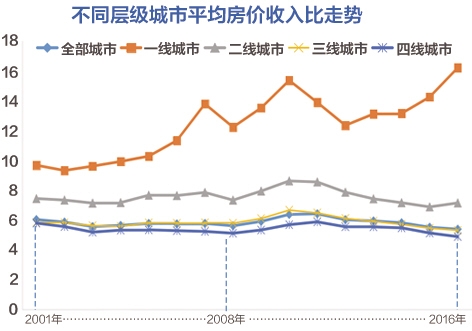

第三,房地产市场存在结构性风险,不同层级城市房价分化加剧。2001年,一二三四线城市的房价收入比分别是9.65、7.42、5.82、5.78,2016年一二三四线城市的房价收入比分别为16.18、7.13、5.29、4.87。

(资料来源:国家统计局)

(二)房地产金融风险正在快速积累,但总体可控

第一,居民部门的房地产金融风险正在上升,但尚未出现大的金融风险。就个人住房贷款余额及其同比增长率而言,从2006年6月至2018年12月份,个人住房贷款余额由21000亿元猛增到258000亿元,上涨了11倍。但是,与国际水平比较,中国居民部门的负债比率相对较低,尚未出现大的金融风险。截至2017年末,在世界主要经济体中,中国的居民部门杠杆率位居第8,低于发达经济体的平均值(76.1%)和国际平均值(62.1%)。

第二,企业部门的房地产金融风险正在快速积累。首先,房地产开发企业资产负债率虽有所下降,但总体较高,不良资产率也在快速上升。由于房地产开发企业高速扩张,导致房地产行业资产负债率居高不下,一直维持在70%。与此同时,房地产开发行业不良资产率自2016年以来又再度上升,可能引发一定的金融风险。其次,房地产开发企业的现金流动负债比率低于安全标准,极易引发企业流动性危机。近年来,房地产开发行业平均速动比率基本维持在50%到70%之间,特别是在2013年以后,下降幅度较大。与此同时,自2001年开始,房地产开发行业平均现金流动负债比率出现震荡式下跌。

第三,金融机构的房地产金融风险也在加速积累,但总体而言,金融风险依然在可控范围内。房地产贷款数量持续攀升也对商业银行有关金融指标造成了一定的压力,商业银行杠杆率和不良贷款比例持续上升,但在总体可控范围内。伴随着房地产行业贷款数量飙升,商业银行杠杆率在近几年中一直处于上升通道,由2016年3月的6.4%小幅上升到2018年12月份的6.73%。另外,商业银行的不良资产率在经历了一轮下降之后又开始进入上涨态势,从2011年9月份的0.9%上涨到2018年12月份的1.83%,增长了近一倍。虽然商业银行的存贷比、杠杆率和不良贷款率都有所上升,但是商业银行的资本充足率基本维持在较高的水平,这说明商业银行的金融风险随着房地产市场火热度上升而升高,但总体风险是可控的。

(三)房价对企业流动性风险存在双重影响,部分省份存在较大的企业流动性风险

一般而言,当流动资产大于流动负债时,企业流动性是比较安全的,不会出现偿债问题,但当流动资产小于流动负债时,企业就会出现偿债问题。通常,一家企业出现流动性风险的流动比临界点是1,但传统上流动比的最优区间是1.5-2。与此同时,在国际上,速动比保持在1以上比较合适,但在我国,企业较好的速动比临界点为0.9,如果速动比低于0.9,企业就可能存在较大的流动性风险。基于以上标准,通过对2016年各省份的流动比和速动比对比,可以发现辽宁、陕西、黑龙江、河北、云南、甘肃、内蒙古、宁夏、新疆、山西、青海等省份企业的流动比低于1,存在较大的流动性风险。与此同时,上海、福建、广东、湖南、河南、北京、江苏、浙江等省份企业速动比大于0.9,具有较好的流动性。

房价对企业流动性的影响则包括挤入和挤出两种效应,房价与企业流动比呈现U型关系,其拐点处的房价水平为13359元/平方米,当房价低于13359元/平方米时,房价的挤出效应要大于挤入效应,而当房价高于13359元/平方米时,房价的挤入效应则要大于挤出效应。

(执笔:倪鹏飞 沈 立 龚维进 蒋 震)

四、住房保障极大改善民生福祉

安居乐业是最大的民生,中低收入群体是民生保障的重点,住房保障是民生的重要基础和组成部分。党的十八大以来,住房保障在惠及民生方面作出了重要的创新探索,取得了举世瞩目的成就。

(一)创新探索住房保障惠及居住民生的多种途径

第一,通过公共财政大力支持以及开发性金融、PPP项目、PSL(抵押补充贷款)产品创新解决资金问题,开展大规模的棚户区改造。

第二,共有产权房制度的发展可以满足先租后售、先买部分产权后租、先买后住等多元化需求,北京等6城市试点发展共有产权房制度。

第三,通过“公廉并轨”运行,健全公共租赁住房分配管理制度,试点开展利用集体建设用地建设租赁住房,构建租购并举的住房保障制度体系,促进公共租赁房制度建设。

(数据来源:《中国统计年鉴》、Wind、住房和城乡建设部网站)

(二)住房保障惠及民生取得巨大成效

第一,城镇低收入家庭住房困难明显缓解,住房保障范围也明显扩大。截至2005年底全国仅有32.9万户最低收入家庭被纳入廉租住房保障范围,截至2015年底全国累计用实物方式解决了近4300万户城镇中低收入家庭的住房困难,2017年底公共租赁住房在保家庭1658.26万户、涉及4100多万城镇中低收入住房困难群众。2008年至2017年,累计有9000多万户城镇家庭通过实物分配、货币化补贴等方式获得住房保障。2011年至2017年,全国累计建设公共租赁住房1299万套。

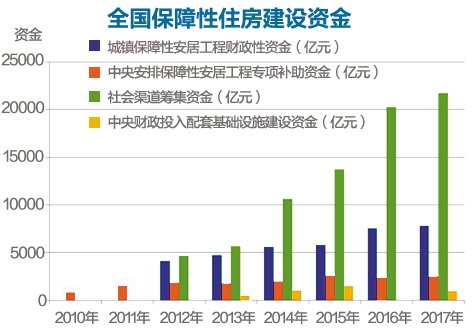

第二,建成5000万套保障性住房,1.5亿低收入人口的住房得到解决。2008年至2017年,全国共开工建设城镇保障性住房和棚户区改造住房6445万套以上,基本建成4901万套以上,2011年至2018年全国城镇保障性安居工程建设总共完成投资11.57万亿元。

第三,大规模的保障性住房和棚户区改造扩大了内需,促进经济平稳发展。如此大规模的工程带动了经济增长,平均每年提供900万个以上就业岗位。以棚户区改造为例,2013年以来,棚改完成投资7万多亿元,有力带动了建材、装修、家电等相关产业发展,棚改及相关产业总投资超过15万亿元。

(三)住房保障惠及住房民生应覆盖更多的阶层和群体

第一,农民工、新市民住房支持和住房保障应该成为惠及民生的重点。2018年,农民工数量达到2.8亿,但农民工的住房条件和环境极其恶劣,给农民工的生活带来了很多的问题,影响了国家的发展。但是,多数地区还没有真正将农民工纳入住房保障体系范围,让他们分享发展的成果和红利,未来应将住房惠及民生的重点转向农民工、新市民。

第二,各地积极探索解决人才安居乐业的住房民生问题。中国进入高质量发展的新时代,驱动经济发展的因素更多依赖于人才红利的释放,住房保障制度由“保基本”向“促发展”转变。应鼓励各地积极探索各类优秀人才住房困难问题的解决模式、方法和措施。

(执笔:姜雪梅)